Se deberá solicitar el alta en el Régimen Especial de Trabajadores Autónomos (RETA) con carácter previo al inicio de la actividad (hasta 60 días antes).

¿Qué es?

Se trata de un acto administrativo mediante el cual la Tesorería General de la Seguridad Social reconoce la condición de incluida en el Sistema de Seguridad Social a la persona afiliada.

Cuota que hay que pagar

Con el nuevo sistema de cotización tendrás que prever el promedio mensual de tus rendimientos netos anuales en el momento de tramitar tu alta.

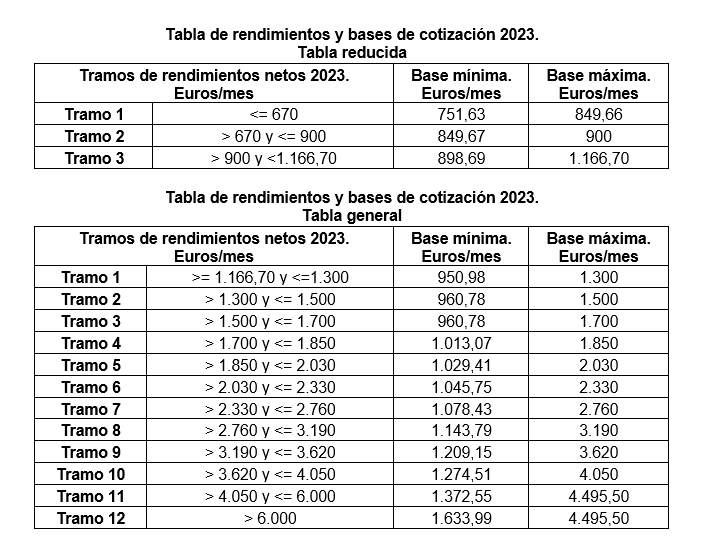

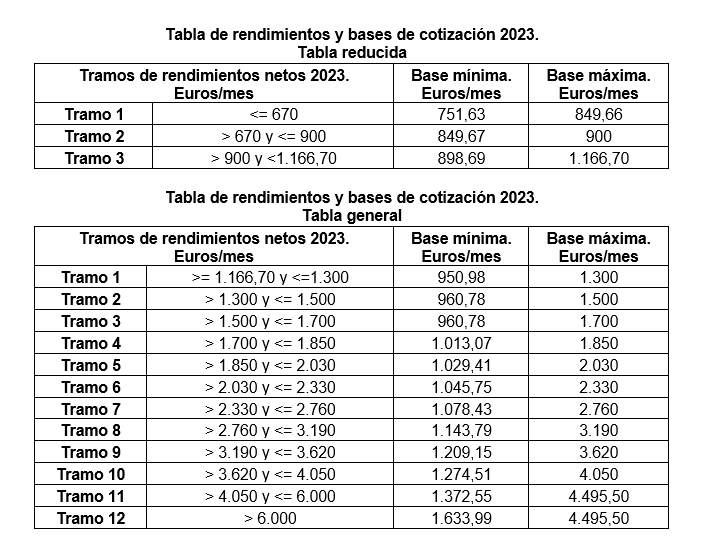

Según el tramo de la tabla general o reducida donde se encuentren, te corresponderá una base de cotización y una cuota a pagar.

Para 2023, la tabla es la siguiente:

Una vez elegida la base de cotización puedes cambiar hasta seis veces al año la base de cotización eligiendo otra dentro de los límites mínimo y máximo aplicables, a través del servicio Bases de cotización y rendimientos.

Los periodos para solicitar el cambio de base son los siguientes:

- Entre el 1 de enero y el último día de febrero, el cambio tendrá efectos el 1 de marzo.

- Entre el 1 de marzo y el 30 de abril, el cambio tendrá efectos el 1 de mayo.

- Entre el 1 de mayo y el 30 de junio, el cambio tendrá efectos el 1 de julio.

- Entre el 1 de julio y el 31 de agosto, el cambio tendrá efectos el 1 de septiembre.

- Entre el 1 de septiembre y el 31 de octubre, el cambio tendrá efectos el 1 de noviembre.

- Entre el 1 de noviembre y el 31 de diciembre, el cambio tendrá efectos el 1 de enero del año siguiente.

Con el nuevo sistema de cotización en función de los ingresos reales, los autónomos mayores de 48 años dejarán de tener topadas sus bases de cotización en 2023. Es decir, se elimina la prohibición que existía hasta el momento y que estaba impidiendo a muchos trabajadores de esta franja de edad cotizar por bases superiores.

El tipo de cotización obligatorio (incapacidad temporal por enfermedad y accidente común y profesional, cese de actividad y formación profesional): 31.2% (28.30% contingencias comunes, 1,30 contingencias profesionales, 0,90 cese de actividades, 0,10 formación profesional y 0.6 MEI)

La IT genera unas prestaciones en caso de baja laboral que son las siguientes:

- 60% según la base de cotización elegida: a partir del cuarto día y hasta el día 20.

- 75% según la base de cotización elegida: a partir del día 21.

Autónomo societario

Se entiende como autónomos societarios a «quienes ejerzan funciones de dirección y gerencia que conlleven el desempeño del cargo de consejero o administrador o que presten otros servicios para una sociedad mercantil capitalista, a título lucrativo y de forma habitual, personal y directa, siempre que posean el control efectivo, directo o indirecto, de aquella».

Se entenderá, en todo caso, que se produce tal circunstancia cuando las acciones o participaciones del trabajador supongan, al menos, la tercera parte del capital social, la cuarta parte si desempeña funciones de gerencia o la mitad si está en posesión de familiares directos (segundo grado de consanguinidad). No obstante, estarán excluidos aquellos que causen alta inicial en el RETA, durante los 12 primeros meses de su actividad, a contar desde la fecha de efectos de dicha alta.

Conforme a lo dispuesto en la disposición transitoria única del Real Decreto 504/2022, los trabajadores que, en la fecha de entrada en vigor de este real decreto, figuren en alta en el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos o en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar, como trabajadores por cuenta propia incluidos en el grupo primero de cotización, y que, por las peculiaridades de su inclusión en ambos, deban aportar cualquiera de los datos relacionados en los párrafos 1.º a 8.º del artículo 30.2.b) del Reglamento General sobre inscripción de empresas y afiliación, altas, bajas y variaciones de datos de trabajadores en la Seguridad Social, deberán comunicarlos por medios electrónicos a la Tesorería General de la Seguridad Social, en un plazo que finalizará el próximo 31 de octubre de 2023.

Bonificaciones y reducciones

Trabajadores que causen alta por primera o que no hayan estado de alta en el RETA en los 2 años anteriores, 3 si ya se ha beneficiado de la ayuda (siempre y cuando no sea administrador) que opten por cotizar por la base mínima que les corresponda, podrán beneficiarse de una reducción en la cotización por contingencias comunes durante los 12 primeros meses inmediatamente siguientes a la fecha de efectos del alta, que consistirá en una cuota única mensual de 80 euros, que comprenderá tanto las contingencias comunes como las contingencias profesionales, quedando estos trabajadores excepcionados de cotizar por cese de actividad y por formación profesional.

Los trabajadores que causen alta por primera vez con menos de 30 años (35 años en el caso de las mujeres), o no hubieran estado de alta en los 2 años inmediatamente anteriores en el RETA, además de las reducciones señaladas podrán aplicarse durante 12 meses más una bonificación del 30 % en la cuota.

En los supuestos que el trabajador por cuenta propia o autónomo resida y desarrolle su actividad en un municipio en cuyo padrón municipal actualizado al inicio de la actividad consten menos de 5.000 habitantes, finalizado el periodo inicial de 12 meses de aplicación de los beneficios en la cotización establecidos en los apartados anteriores, tendrá derecho durante los 12 meses siguientes a estos mismos incentivos. En estos casos no serán de aplicación las reducciones y bonificaciones para los 12 meses posteriores al periodo inicial contempladas en el apartado 2.

Para beneficiarse de estas medidas durante los 12 meses siguientes al periodo inicial, el trabajador por cuenta propia o autónomo, deberá:

1.º Estar empadronado en un municipio de menos de 5.000 habitantes, según los datos oficiales del padrón en vigor en el momento del alta en el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos que causa el derecho al incentivo contemplado en este artículo.

2.º Estar dado de alta en el Censo de Obligados Tributarios de la Agencia Estatal de Administración Tributaria o de las Haciendas Forales, correspondiendo el lugar de desarrollo de la actividad declarada a un municipio cuyo padrón municipal sea inferior a 5.000 habitantes.

3.º Mantener el alta en la actividad autónoma o por cuenta propia en el antedicho municipio en los dos años siguientes al alta en el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos que causa el derecho al incentivo contemplado en este artículo; así como permanecer empadronado en el mismo municipio en los cuatro años siguientes a dicha alta.

La Tesorería General de la Seguridad Social realizará el control de esta reducción para lo cual el Instituto Nacional de Estadística y las Administraciones Tributarias antes citadas deberán poner a disposición de este Servicio Común los medios y la información necesarios que permitan comprobar el cumplimiento de los requisitos exigidos para beneficiarse de esta reducción.

Los nuevos trabajadores autónomos con un grado de discapacidad igual o superior al 33% o que hayan sido víctimas de violencia de género o de terrorismo pagarán una cuota de 60 euros por contingencias comunes durante los siguientes 12 meses a la fecha de alta si optan por la base mínima de cotización.

Los autónomos que se encuentren de baja por maternidad o paternidad se beneficiarán de una bonificación del 100% de la cuota a pagar a la Seguridad Social por el trabajador contratado para hacer la sustitución durante todo el periodo de baja del autónomo.

Si la actividad se desarrolla en municipios de menos de 5.000 habitantes, la reducción de 60 euros se aplicará durante 24 meses. No será de aplicación las reducciones y bonificaciones para los 12 meses posteriores al periodo inicial.

También disfrutarán de bonificaciones de hasta el 100% los autónomos que contraten a trabajadores en supuestos de conciliación de la vida personal y familiar si tienen a su cuidado a menores de 12 años o a familiares en situación de dependencia. Además, las nuevas altas de familiares colaboradores de trabajadores autónomos que con la modificación introducida por el RDL 13/2022 radica en la determinación del importe del beneficio. A partir del 1 de enero de 2023, la bonificación se determina en función de la base mínima del tramo 1 de la tabla general de bases -950,98 €, conforme a lo establecido en el número Seis del art. 122 de la Ley 31/2022, de PGE para 2023-.

Documentación que hay que presentar

Para darse de alta en el RETA se requiere de certificado digital (que se puede obtener en las oficinas de la Seguridad Social de Pamplona, Santesteban, Estella, Tafalla y Tudela con cita previa) o el e-DNI (Documento Nacional de Identidad electrónico).

Para poder tramitar el alta, la persona debe disponer de:

- El código de IAE en el que se enmarcará su actividad.

- El CNAE de su actividad (hay un conversor de IAE a CNAE en el www.ine.es)

- Extracto de la cuenta donde quiere que le carguen la cuota.

- Si se trata de un trabajador autónomo socio de una sociedad inscrita, o no, en la Seguridad Social, también se precisará en PDF el documento de constitución de la sociedad, debidamente inscrita en el Registro que, en cada caso, corresponda. En el supuesto de componentes de Comunidades de Bienes o Sociedades Civiles, se precisará el contrato suscrito por los comuneros o socios.

Es necesario elegir una Mutua en caso de cobertura por incapacidad temporal.

De cualquier modo, si nunca lo ha hecho y no está seguro de hacerlo correctamente, puede llamar al 901 50 20 50 y le explicarán los pasos que debe seguir para rellenar el modelo de solicitud.

En caso de querer solicitar la baja en el RETA, se deberán realizar los mismos pasos (los del cuarto punto de esta guía), pero señalando la opción de baja dentro del modelo.

Lugar de tramitación

En la web de la Seguridad Social.

Plazos que se han de tener en cuenta

- El alta en IAE ha de ser de la misma fecha que el inicio de actividad marcado en Seguridad Social.

- Alta en la Seguridad Social: existe un plazo de hasta 60 días para darse de alta antes del inicio de la actividad.

- El alta se puede hacer hasta 3 veces al año, cuando el alta se solicite con carácter previo y el inicio de la actividad sea distinto del primer día del mes, el interesado podrá optar entre que la efectividad del alta sea la del inicio de la actividad, o bien, la del día primero del mes.

- El resto de las altas en el año tendrán la efectividad del día primero del mes del inicio de la actividad.

- Si el alta se solicitase fuera de plazo, la efectividad será siempre la del primer día del mes del inicio de la actividad.

- Para solicitar bajas del RETA, el autónomo dispone de 3 días naturales para la baja en la Seguridad Social desde la fecha en que ponga en el IAE el cese de la actividad.

- En el caso de impago de cuotas de los autónomos inscritos en el RETA, la Tesorería General de la Seguridad Social, podrá iniciar un procedimiento para comprobar si el autónomo está continuando o no con su actividad económica. En el caso de que se acredite que el autónomo no continúa con su actividad, el organismo competente dará de baja de oficio al autónomo, de manera que este no siga acumulando deuda.

CAPITALIZACIÓN DEL DESEMPLEO

Cuando una persona en paro decide emprender una actividad profesional, puede pedir al INEM (SEPE) que se le adelante lo que le queda por cobrar de su prestación por desempleo y con ella financiar la inversión necesaria para su nuevo negocio, el pago de sus cuotas de Seguridad Social como autónomo, o ambas cosas. Es lo que se denomina capitalización del desempleo, o pago único por desempleo y se tramita a través de este enlace.

Existen diferentes alternativas en función de las modalidades de solicitud, que son tres:

• Como trabajador autónomo o trabajador autónomo socio de una sociedad mercantil.

• Como socio trabajador de carácter estable en una cooperativa existente o de nueva creación.

• Como socio de trabajo de carácter estable en una sociedad laboral existente o de nueva creación.

Novedades introducidas por la Ley 31/2015

- Compatibilización de la percepción de la prestación por desempleo con el inicio de actividad por cuenta propia (periodo máximo de 270 días, o por el tiempo inferior que les quede por percibir).

- Posibilidad de capitalizar hasta el 100% de la prestación en efectivo si lo destinan a la aportación al capital social de una mercantil de nueva constitución o constituida en un plazo máximo de doce meses anteriores a la aportación.

- Posibilidad de suspender y reanudar el cobro de la prestación por desempleo tras realizar una actividad por cuenta propia durante 60 meses máximo.

Beneficios en la cotización a la Seguridad Social

Todos los detalles sobre incentivos en materia de Seguridad Social para trabajadores por Cuenta Propia están en este enlace.